世界的な半導体の需要の増加に伴い、半導体産業ではさまざまな動きが活発になっています。例えば、アメリカを中心とした半導体サプライチェーン構築を目指すChip4などです。

本記事では、半導体業界の再編の動きとして注目された、キオクシアとウエスタンデジタルの統合について解説します。

キオクシアとウエスタンデジタルの統合交渉

2023年9月に、キオクシアとウエスタンデジタルの経営統合に向けた動きがありました。キオクシアはNAND型フラッシュメモリで世界シェアが2位、ウエスタンデジタルは3位です。統合すれば世界シェア1位のSamsungと肩を並べる規模になります。

三井住友銀行などが最大2兆円規模の融資を検討していると伝えられるなど、実現できるかに注目が集まりました。しかし、結果としては10月に統合の交渉が打ち切られ破断しています。

なおNAND型フラッシュメモリは、SDカードやSSDなどのストレージに使われるメモリのことです。

交渉に関わった主な半導体メーカー

今回のキオクシアとウエスタンデジタルの統合の交渉には、SKハイニックスが大きく関わっています。ここでは3社の課題や交渉における狙いなどを紹介します。

キオクシア

出典:キオクシア

キオクシアはもともと東芝の半導体メモリ事業です。東芝の債務超過を解消するために、半導体メモリ事業の東芝メモリが売却され、名称を変更した企業です。

東芝は半導体メモリ事業を「経営の柱」と位置付けるほど重要視していましたが、2016年に原子力事業で巨額の損失を計上し債務超過に陥ります。その債務超過を解消するためには、東芝の主要事業の半導体メモリの売却しか選択肢がなかったのです。

半導体メモリ事業の東芝メモリは、2018年にPangea(パンゲア)に約2兆円で買収され、2019年にキオクシアに名称を変更します。

Pangeaは東芝メモリの買収を目的とした株式会社で、主な出資企業は以下のとおりです。

- ベインキャピタル

- Apple

- Seagate

- Kingstone

- Dell

- SKハイニックス

キオクシアは日本の半導体企業であるものの、出資企業に数多くのIT関連企業が名を連ねているのが特徴です。

キオクシアの課題

キオクシアは、フラッシュメモリ市場の世界シェアの約20%を占めています。2023年3月期の売上高は1兆2,821億円で、グループの従業員は15,300人です。世界で活躍している企業ですが、2023年3月期の純利益は1,381億円の赤字でした。

さらに2023年7月~9月期においても860億円の赤字で、厳しい状況が続いています。主な要因は、パソコンやスマホ向けの需要の落ち込み、フラッシュメモリの市況の悪化です。

このような厳しい状況を打破するために、検討されたのがウエスタンデジタルとの経営統合となります。

統合により得られるメリット

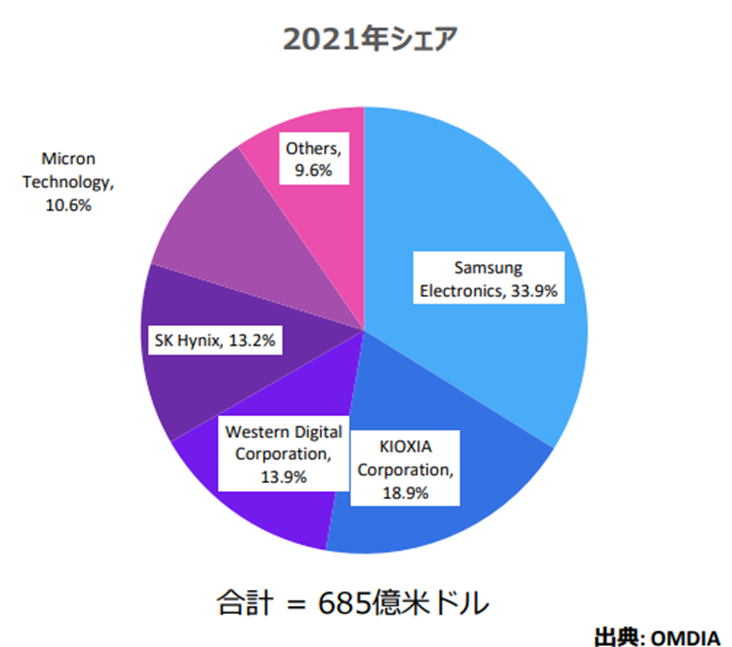

OMDIAの調査によると2021年のNAND型フラッシュメモリのシェア率は、キオクシアが18.9%、ウエスタンデジタルが13.9%でした。両社を合算すると32.8%となり、トップシェアを誇るSamsungの33.9%と肉薄することになります。つまり、キオクシアの統合するメリットは、フラッシュメモリ市場における影響力を高められることです。

出典:OMDIA「令和4年度我が国におけるデータ駆動型社会に係る基盤整備」

ウエスタンデジタル

出典:ウエスタンデジタル

ウエスタンデジタルは、ストレージデバイスとフラッシュメモリの開発・製造をおこなうアメリカの半導体メーカーです。もともとHDDなどのハードディスク事業に強みを持ち、2012年には日立製造所のHDD事業を買収し、強化を図った過去があります。

2021年度の連結売上高は、約1兆8,500億円でした。OMIDIAによると、2021年のNAND型フラッシュメモリにおいて3位のシェアを獲得しています。

そのフラッシュメモリ事業は、2016年にサンディスクを買収することで参入しています。つまり、ウエスタンデジタルは他社の事業を買収することで経営規模を拡大してきたのが特徴です。

ウエスタンデジタルの課題

ウエスタンデジタルの課題は、近年の急激な経営の悪化です。2023年6月期の営業損益は12億8,500万ドルの赤字を計上しています。前年は23億9,100万ドルの黒字であったことから、急激に落ち込んでいます。

統合により得られるメリット

キオクシアとウエスタンデジタルは、市況の悪化や同程度のシェア率など、同様の経営課題を持つ企業です。統合によるメリットは、効率化による利益率の向上やSamsungに対抗できる影響力を獲得できることです。

またキオクシアとウエスタンデジタルは経営統合し、アメリカに新会社を上場するとみられていました。交渉が失敗に終わると、ウエスタンデジタルはハードディスク事業とフラッシュメモリ事業の分離を発表したことから、主要の2事業を分割したいという思惑があったのかもしれません。

SKハイニックス

出典:SKハイニックス

SKハイニックスは、DRAMとNAND型フラッシュメモリの製造・開発に強みを持つ韓国の半導体メーカーです。2021年の売上高は4兆円を突破しており、韓国ではSamsungに次ぐ規模を誇っています。1990年代から東芝との技術提携を通じ、技術力を強化してきた過去を持ちます。

また今回のキオクシアとウエスタンデジタルの統合交渉は、SKハイニックスの反対により破談したとの見方が有力です。

SKハイニックスとキオクシアの関係性

SKハイニックスが反対したことで、なぜ破談になるのかといえば、SKハイニックスとキオクシアの関係性に原因があります。

キオクシアはPangeaが東芝メモリを買収し、名称を変更した企業です。先に紹介したようにPangeaにはさまざまなIT関連企業が出資しており、SKハイニックスもその1社です。

SKハイニックスの出資額は3,950億円で、キオクシアの株式の約15%を間接的に保有しています。このような背景からSKハイニックスはキオクシアに対して影響力を持っているのです。

SKハイニックスが反対した理由

SKハイニックスが両社の統合に反対した理由はSamsungと肩を並べる企業が登場すれば、同社のフラッシュメモリ産業の影響力が低下するためです。

そもそもSKハイニックスが東芝メモリの買収に出資した目的は、将来の連携を視野に入れているとみられています。そのため両社が統合すると、影響力が強くなり過ぎてしまうのを懸念したといえるでしょう。

キオクシアとウエスタンデジタルの今後の行方

キオクシアとウエスタンデジタルの交渉が失敗に終わり、今後の行方が気になるところでしょう。

キオクシアについては、ソフトバンクグループとの連携や日本政策投資銀行・産業革新投資機構による出資、IPOによる資金の確保など、情報が錯そうしている状況です。

ウエスタンデジタルは、フラッシュメモリ事業とHDD事業を分割することを発表しています。フラッシュメモリ事業は、新会社として上場を目指すことになりそうです。

両社とも今後の先行きが不確実な状態ではあるものの、半導体の不況が底をついたとの見方もあります。そのため半導体の需要拡大に合わせて、業績は次第に回復するとも考えられています。

半導体産業の業界再編の動きに注目しよう

半導体は、電気自動車や太陽光発電など、ますます需要が拡大すると予想されている製品です。しかし、半導体メーカーは利益を確保できない状態が続いています。

このような状況を打破するために、今回のキオクシアやウエスタンデジタルのように、業界再編の動きが活発化するかもしれません。半導体は多くの製品に使われる重要な製品です。今後の半導体産業の復活に向けた動向に注目しましょう。