タックスヘイブンは、「租税回避地」「低価税地域」と呼ばれる地域、つまり法人税や所得税の税率が低い地域のことを指します。世界の企業や富裕層達による課税逃れの実態を明らかにした「パナマ文書」報道をタックスヘイブンへの関心が高まっています。また、経済協力開発機構(OECD)加盟国を中心とする約140カ国が、タックスヘイブンを利用したグローバル企業の課税逃れへ対策を打つため、新たな税制の整備を進めています。今回はタックスヘイブンについて詳しく解説します。

タックスヘイブンとは?

タックス=税金、ヘイブン=回避するという意味の「タックスヘイブン」。タックスヘイブンとは、「租税回避地」「低価税地域」と呼ばれる地域で、税制上の優遇措置を海外企業に対して戦略的に設けている国・地域を指します。つまり、法人税や所得税の税率が極めて低い地域のことです。金融・サービス業などの所得に対して税率が極めて低いか、全くかからないため、多国籍企業や富裕層が課税逃れのために利用することが多いため、あまり良くない印象があるかと思います。

タックスヘイブンが適用になる国

タックスヘイブンが適用になる代表的な地域には、イギリス領ケイマン諸島(資産への非課税)、モナコ(所得への非課税)、香港(オフショア所得への非課税)、リベリア共和国(便宜置籍船)、他にもバージン諸島、ルクセンブルク、アメリカ東部のデラウェア州などが挙げられます。

近年、国際的IT企業の「租税回避」が注目されています。例えば、アマゾン社がイギリスでの課税を逃れるため、ルクセンブルクに欧州本社を置いたり、グーグル社がアイルランドに支社を置いてバミューダ諸島を通して送金したりといった会計操作が批判されています。

メリット

タックスヘイブンのメリットには以下に挙げることなどがあります。

- 課税が免除される

- 資産、個人情報の秘匿

- 国からの干渉が少ない

- 会社を迅速に設立できる

企業や個人視点では、「課税が免除される」、つまり税金を抑えられることが一番のメリットですが、世界経済の視点から見ると、弱小国の経済を成長させることができるのが大きなメリットです。また、タックスヘイブン適用の国々では海外の法人進出を歓迎する地域であるため、会社立ち上げを簡単に行えます。新規事業の立ち上げなど、タックスヘイブンを利用することでよりスピーディーに進めることができます。

また、資産や個人情報の秘匿性が高いというメリットとしては、税金が取られないため、日本でいう確定申告をする必要がないということになります。会社が誰のものかもわからないため、周りに知られず新しい事業を行いたい富裕層にはうってつけというわけです。ただ、これを悪用する人がいるために問題が発生している状況です。

デメリット

タックスヘイブンのデメリットには以下に挙げることなどがあります。

- 違法ではないが限りなくグレー

- マネーロンダリングに利用される可能性がある

- 企業、個人として信頼性を失う可能性がある

タックスヘイブンの違法性については、その国の法律に基づき課税されているため違法とは言えないと考えられてはいるものの、OECD(経済協力開発機構)の動きを見ても、国際的に取り締まりが強化されている状況です。2016年にOECDの租税委員会で、各国に対し、口座情報を拝辞するよう要求し、要求に応えられない国をブラックリスト化することを決めたりと、年々厳しく取り締まっています。

マネーロンダリングに利用されるリスクとして、テロや麻薬など反社会勢力の拠点として利用される場合があります。タックスヘイブンは個人情報の秘匿性があるため、こういった組織に悪用されてしまうデメリットがあるのです。また、信頼性については企業にとって大きな問題です。タックスヘイブンを利用しているということは、税金から逃れることを意味してしまうため、国や地域への裏切りと考える人も少なくありません。これらが主なタックスヘイブン利用によるデメリットです。

タックスヘイブンを行うには?

ここからは、タックスヘイブンを行う方法を解説します。タックスヘイブンを利用して法人税を節税する方法には、

- 法人を設立、移転する方法

- ペーパーカンパニーを設立する方法

- オフショア口座を開設する方法

の3つの方法が存在します。

タックスヘイブンに法人を設立して事業を行う

法人をタックスヘイブン適用国に設立または移転して事業を行う方法を解説します。この方法は一番リスクの少ない方法ですが、事業内容によっては難しいこともあり、事前の確認が必要ですが、一般的な企業にとっては現実的でないことが多いです。オフィスを持たない、例えば投資家などの仕事で、日本にオフィス・店舗や、資産を持たない場合にはこの方法を利用することができます。

ペーパーカンパニーを設立する

いわゆるダミー会社などと呼ばれるものですが、法人登記はされていても、事業活動の実態がない会社のことを指します。これは過去によく行われていた方法です。タックスヘイブンに、自社の子会社としてペーパーカンパニーを設立して、日本の本社から送金するという方法です。

例えば、ペーパーカンパニーに無体財産権(著作権や特許権など)や、船舶などを出資します。次に、日本本社から「著作権や特許権のライセンス料」「船舶・航空機のリース料」などとしてペーパーカンパニーへ代金を支払います。日本本社に対してペーパーカンパニーが何らかのサービス提供をして売り上げを立てるわけです。そうすることで日本からタックスヘイブンのペーパーカンパニーへ送金をし、その売り上げに対しては現地の税制が適用され、法人税が安くなるという仕組みです。ただ、現在では改正タックスヘイブン対策税制が施行されたことで、一定の規制がかけられることになり、有効な方法ではありません。

オフショア銀行の活用

この方法は、オフショア口座つまり「海外にある銀行口座」を活用するやり方です。ここまで、タックスヘイブンで税制優遇が受けられることを解説してきましたが、銀行口座をタックスヘイブンに開設することで、その国の税金が課せられるということになりますから、日本国内の銀行より高い利率を受けることができます。

タックスヘイブン対策税制(外国会社合算税制)に注意

タックスヘイブンを利用した租税回避行為を規制するため、タックスヘイブン対策税制が存在します。それは、タックスヘイブンに利益が集まると、それに伴い企業が実質的に活動している国の税収が減ってしまうためです。

国際的な租税回避行為を行うことを規制するために創設された制度を「タックスヘイブン対策税制」といいます。日本において、正式名称は「外国子会社合算税制」と呼ばれています。ここでは注意すべきタックスヘイブン対策税制をご紹介します。

適用対象となる「特定外国関係会社」とは?

「特定外国関係会社」とは、ペーパーカンパニー、キャッシュボックス、ブラックリストカンパニーに分類されます。これは2017年税制改正で新たに導入された概念です。ペーパーカンパニーは、前の項目でも説明しましたが、登記上設立はされているものの、事業活動の実態がない会社のことで、本社の所在地国で、事業の管理、支配、運営を自ら行っている会社のことです。

また、キャッシュボックスとは、受動的所得基準と資産基準の両方に該当する外国関係会社のことを指します。ブラックリストカンパニーとは、租税に関する情報開示に答えないような非協力的な国や地域に本社・事業所を有する外国関係会社のことをいいます。これらに該当すると「特定外国関係会社」として税制を受けることになります。

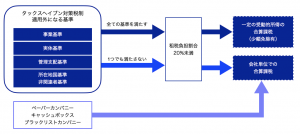

タックスヘイブン対策税制適用外になる基準は?

外国関係会社のうち、以下の4つの要件をすべて満たす場合について、租税負担割合が20%未満のときは、受動的所得についてのみ合算課税の対象となります。 ただし1つでも満たしていない場合は、当該会社のすべての所得に対して合算課税が発生します。

- 事業基準:主な事業が株式の保有、著作権の提供、船舶リース等でない

- 実体基準:本店所在地国に主たる事業に必要な事業所等を有する

- 管理支配基準:本店所在地国において事業の管理、支配及び運営を自ら行っている

- 次のいずれかの基準

A.所在地国基準:主たる事業が卸売業、銀行業、信託業、金融商品取引業、保険業、水運業、航空運送業又は航空機リース業以外で、かつそれを主として本店所在地国で行っている

B.非関連者基準:主たる事業が卸売業、銀行業、信託業、金融商品取引業、保険業、水運業、航空運送業又は航空機リース業で、かつ非関連者との取引割合が50%超

タックスヘイブンに関する事件

タックスヘイブンにはメリットが大きい分、悪用されてしまうケースもあり、いくつか事件となって報道されました。ここでは有名な事件についてご紹介します。

パナマ文書

2016年4月に、中米・パナマの法律事務所「モサック・フォンセカ」から流出した膨大な量の内部文書がパナマ文書です。パナマ文書は、モサック・フォンセカの40年に渡って記録した1,100万件以上の文書の電子データです。このパナマ文書によって明らかになったのが、世界の権力者や富裕層による税金逃れや犯罪者による資金隠しでした。

さらに、パナマ文書には700人の日本人ファイルが含まれていることも判明しています。そこには元外交官や大企業の経営者などのほか、2012年に起きた「年金消失事件」の中心人物や、ペーパーカンパニーと一切関係ないはずの一般市民の名前まで記載されており、大きな事件として報道されました。

ガーンジー島事件

この事件の原告は日本の会社であり、ガーンジー島に子会社を設立して税金を納めていました。ガーンジー島では、一定の要件を満たした外国資本法人の所得税は、税務当局の承認を条件に、0%を超え30%以下の割合の中から税率を選択して申請できる制度があり、26%の税率を選択して納税をしていました。当時の日本では、税率が25%以下の外国・地域について、タックスヘイブン対策税制が適用されていたため、26%という税率を選択していました。これに対し、原告会社を所轄する税務署長はガーンジー島子会社の所得も合算して原告会社への課税処分を行いました。

この事件において、最高裁では、納税者である原告会社が全面的に勝訴しました。ガーンジーの法令に基づき子会社の所得を課税標準として課された税で、外国法人税に該当することを否定することはできない、という結論に至りました。

租税回避対策に関する各国の動き

近年、EUやOECDでの租税回避対策が進んでいます。EUでは、2017年からブラックリストの作成を開始しています。2020年に公表された最新のブラックリスト国には、米領サモア、サモア、フィジー、グアム、オマーン、トリニダード・トバゴ、米領ヴァージン諸島、バヌアツ、ケイマン諸島、パナマ、セーシェル、パラオがあります。

OECDは2021年7月、「デジタル課税」と「ミニマムタックス」の大枠が合意されました。2023年からの導入を目指すとしています。デジタル課税とは、インターネットを通じて世界各国で事業を展開するグーグルやアマゾンなどの巨大IT企業に対する課税の仕組みです。現行の国際ルールでは、店舗など物理的な拠点がない企業には原則的に課税ができないため、これを対策していく動きが出ています。ミニマムタックスは、タックスヘイブンに子会社を設立するなどして、実際に負担している税率が最低税率を下回った際に、本国の会社に課税を上乗せする制度です。なお、デジタル課税は収益額7.5億ユーロ超の多国籍企業が対象で、ミニマムタックスも、そもそも日本企業の多くがタックスプランニングに積極的ではないため、日本企業にはあまり影響がないと捉えられていますが、国際的に、規制がより厳しくなりつつあるということは理解しておきましょう。

まとめ

ここではタックスヘイブンとは何か詳しく解説しました。恩恵を受けられるメリットがあるものの、事前に十分制度について知っておく必要があります。どのように有効活用できるのか、検討してみたい方は詳しいコンサルティング企業など専門家への相談をすることをおすすめします。

弊社プルーヴ株式会社では、豊富な海外事業を成功させてきた経験・知見を活用し、お客様の海外事業成功の道筋における全てのフェーズをサポートしております。海外進出における適切なビジネスを実現できるよう、専門のコンサルタントがトータル的に海外進出のお手伝いをいたします。海外進出に関してお困りの際にはぜひご相談ください。