新型コロナウイルスの世界的な感染拡大によって、今、東南アジアの各国でキャッシュレス決済が急速に浸透し始めているようです。ここでは、SDGsも注目して取り上げるマイクロファイナンスの動きや、東南アジアにおけるキャッシュレス決済について、各国の事例を見ながら紹介していきます。

キャッシュレス決済拡大の意義とは

金融包摂(financial inclusion)

https://www.living-in-peace.org/mfpj/issue/

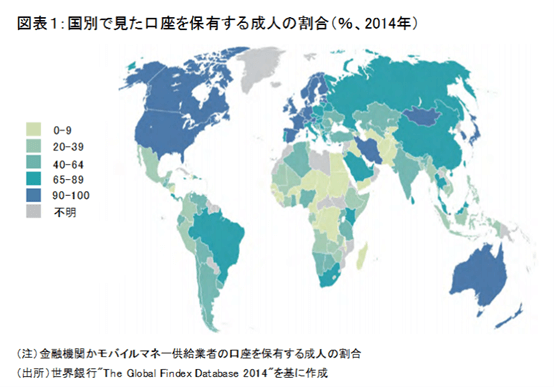

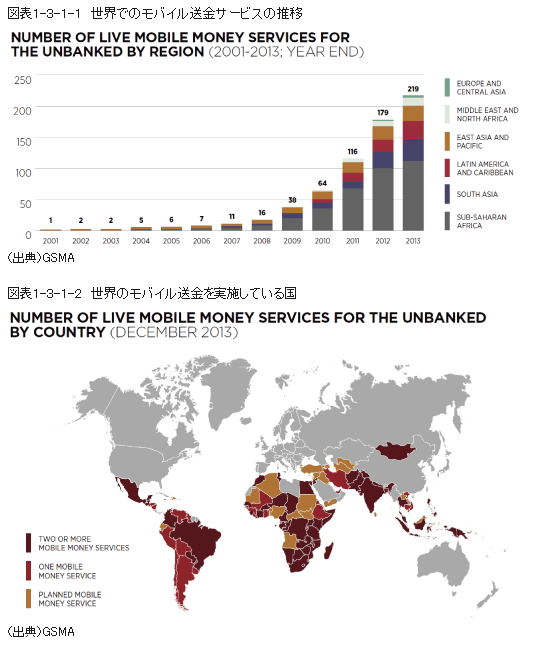

人々の生活は金融サービスと密接に関わっており、私たち日本人は、銀行や郵便局に預貯金口座を持ち、銀行口座経由で給与を受け取ることができます。近年ではインターネットの拡大によって、携帯電話やインターネットによる金融取引は一般化してきました。2014~17年に、デジタルでの支払いや代金の受け取りを行う口座保有者の割合は、世界全体では67%から76%、途上国では57%から70%まで上昇しました。

世界全体では、銀行口座を持っていない成人の数は依然として約17億人いると言われていますが、インターネットの普及とともに保有率は増えています。

https://www.soumu.go.jp/johotsusintokei/whitepaper/ja/h26/html/nc113100.html

これまで金融サービスにアクセスすることが難しかった新興国の人々や所得の低い人が、新たな技術や工夫によって金融サービスが使えるようになることを、「金融包摂(financial inclusion)」と呼びます。

マイクロファイナンスとは

2030年を目標としたSDGsでは、環境に配慮しながら経済的立場の弱い人々の生活を向上させることが目的とされ、金融面での改善も項目に含まれていることをご存知でしたでしょうか。主に以下の3つが掲げられています。

- 項目1.4:「男女を問わずにマイクロファイナンスを含めた経済的リソースにアクセスできるようにすること」

- 項目8.10:「銀行や保険などのサービスを全ての人が利用できるようにすること」

- 項目10.C:「国際送金の手数料を3%未満に抑えること」など具体的な目標が立てられている。

開発途上国における各種の金融サービスの利用率は先進国に比べると低くなっていますが、金融サービスを利用できれば、金融資産の安全な管理や、起業及び事業の拡大がしやすくなり、個人の経済的な自立が促されていくでしょう。 金融包摂は貧困の撲滅やジェンダー平等など広範なSDGs目標に対してアプローチでき、この向かう先にはFinTechの果たす役割が重要視されています。

今、東南アジアでも、モバイル決済が急速に加速しています。スマートフォンの普及や、現金社会の国が多いことによるキャッシュレス決済への移行余地が大きい背景がもともとありましたが、新型コロナウイルス感染の世界的な蔓延が、この拡大を後押ししています。

急成長する東南アジアのモバイル決済市場

キャッシュレス決済のターゲット層は、

- 銀行口座の非保有者

- 近隣に銀行やATMがない保有者

- クレジットカードやデビットカードの非保有者

が対象になっており、利用者は代理店、もしくは代理店を兼ねた食料品店やコンビニエンスストアなどで現金を手渡し、アプリ内に入金してもらうことで原資を確保します。

東南アジアのモバイル決済市場を見てみると、キャッシュレス決済における課題が比較的多い国と少ない国があります。課題が比較的少ない国としてはシンガポール、マレーシア、タイが挙げられ、この3国では、プラスチックカードやデビットカードの普及がキャッシュレスの発展と密接に関係しています。拡大が急速に進んでいるとはいえ、東南アジア全体において新しいシステムがなかなか受け入れられないという土壌があり、それが金融に絡むとますますハードルが高くなります。PR会社Edelmanの調査では、個人間送金やデジタル決済に対して「信頼できる」と答えた人はわずか47%でした。

しかし東南アジアでキャッシュレス決済が遅れていた国でも、新型コロナウイルス感染拡大をきっかけにニーズが高まり推進する動きが出ています。東南アジア諸国の傾向として、ブロックチェーンのような最先端技術を用いたサービスより、QRコードのようなローテクのサービスが多く使用されているということも特徴の一つです。東南アジアでは、銀行サービスが行き届いていない人口が多いこともあり、モバイル決済市場の成長スピードが非常に速いのですが、著名スタートアップ企業の市場撤退の動きも見られ、競争は激化しています。

それでは東南アジア各国のキャッシュレス決済の動向を見てみましょう。

シンガポール、マレーシアのキャッシュレス決済事業

東南アジアで市場展開が進んでいる最も注目のモバイル決済がGrabPayです。

GrabPay

GrabPayは、配車アプリ運営企業Grabが提供する決済サービスで、AlipayやWeChat Payと同様に機能も様々で、食品の注文、小包の発送、GrabPayクレジットの送受信といったサービスも利用できます。

特にシンガポール市場では優勢で、2019年10月時点において、シンガポールにおけるデジタル決済アプリの中で最も多く利用されたのがGrabPayでした。さらには、プラットフォーム上の取引のうち、77%がGrabPay経由で取引され、アプリにおけるキャッシュレス利用は、キャッシュレス利用全体の1.3倍であることが明らかとなっています。

https://iconicjob.jp/blog/malaysia/grabpay_how-to-buy

Grabを展開するシーは、モバイル決済をはじめとした金融部門へ赤字覚悟で投資を続ける企業です。先行して自社サービスを提供すれば、自社サービスへと誘導しやすくなり、モバイル決済導入の店が増加するため、導入店舗を運営する中小企業などへ他の金融商品を提供をすることを急いでいます。

一方で、早期の収益化が難しいなど、コスト面の課題も多く、モバイル決済残高がたとえ少額であっても、投資に回せるスマホ資産運用の仕組みを構築したり、チャット機能を付与したり、各企業は独自の価値を提供することも重要と指摘されています。

RAZER PAY

https://www.clisk.com/column/asean-marketing/3377.html

アメリカのゲーミング大手Razer.incと、マレーシアのブルジャヤグループの共同で創られた企業です。即座にアクセスできる電子ウォレットアプリは、シンガポールとマレーシアを合わせて110万人の利用者を獲得していました。しかし、Grabの「GrabPay」などの競合他社によって市場競争が激化。レイザーはサービス撤退を余儀なくされました。マレーシアにおいてもGrabPayの勢いは圧倒的のようです。

フィリピンのキャッシュレス決済事情

https://philippines-startup.biz/the-number-of-gcash-users-has-surpassed-33-million/

フィリピンでは、銀行アカウントを所持している人口が非常に少なく、全人口の1/4程度で、アジアの中でも最も低い水準と言われています。窃盗が多く、現金を持ち歩くこと、現金を自宅に置いておくことは危険が伴うという背景があり、フィリピン中央銀行はキャッシュレス決済の利用を積極的に推進しています。

GCash

ロックダウン以降、一気に普及が加速しているGCashは、2020年1月~7月の総取引額は前年同期と比較して約3倍増加。国内人口の1/5程度が利用しています。

ベトナム

ベトナムは東南アジア諸国の中ではキャッシュレス決済の普及が遅れています。これには以下の3つの理由が考えられます。

- 現金支払いのみ対応の店舗が多い

- オンラインショッピングへの信頼性が低い

- クレジットカードの普及率が低い

キャッシュレス決済の中でも、急激に普及しているのが、特にモバイルコード(QRコード)決済です。ベトナムでは人口の70%以上が35歳以下の若者で、世帯当たりの携帯電話加入者が100%を超えています。スマートフォンの普及率も約70%と高いため、QRコード決済が受け入れられやすかったようです。

ベトナム・ホーチミンの現地紙The Saigon Timesによると、2020年2月、ベトナム国家銀行(中央銀行)のダオ副総裁が、新型コロナウイルスの感染拡大を防止するために、現金の使用を控え、オンライン決済を増やすようにとの異例の要請を出しています。金融機関もさまざまな優遇措置を講じ、キャッシュレス決済への移行を促しています。

MoMo

ベトナムの経済誌によると、2018年に最も人気があったベトナム国内の電子決済サービスの1位は「MoMo(モモ)」でした。ベトナム国家銀行から電子財布サービスの提供を認可された最初の企業の1つで、国内で最も利用されているQRコード決済アプリです。

フィンテックは東南アジアで発展していくのか?

https://www.smbc-card.com/mem/hitotoki/cashless/fintech.jsp

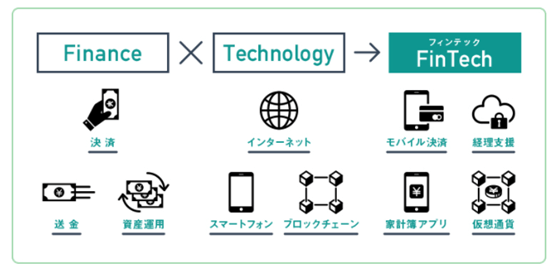

いつでもお金を引き出せるATM、インターネットを利用して送金を可能にするネットバンキングなどのキャッシュレス化は、金融サービスとIT技術などを結び付けた新しいサービス「FinTech(フィンテック)」と呼ばれています。

今度はキャッシュレス化から視点を大きく広げて、フィンテックという視点に立つと、今後の金融サービスはどうなるのでしょうか。動向を見てみましょう。

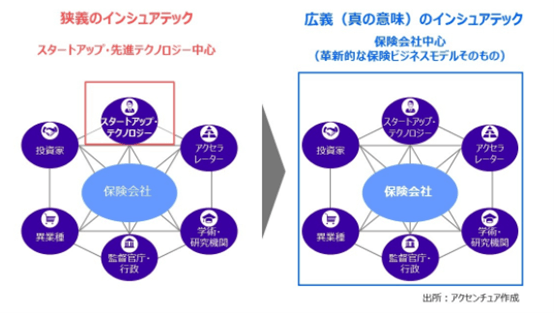

東南でのインシュアテック展開

従来は、銀行口座を保有していることが、保険加入の必須条件でした。貧困層にとっては保険加入のニーズが高いにも関わらず、銀行口座を保有できないため、保険に加入できない状況でした。

https://www.sbbit.jp/article/fj/38025

しかし、インシュアテック企業(保険分野でのテック企業)が保険普及率の低い国々(フィリピンやタイ)へ進出したことをきっかけに、保険加入の状況に変化が生まれつつあります。今後はベトナムへの展開も計画されているが、これらの国々ではキャッシュレス決済の普及も後押しとなり、必要とする人々に保険が行き届くようになると期待されています。

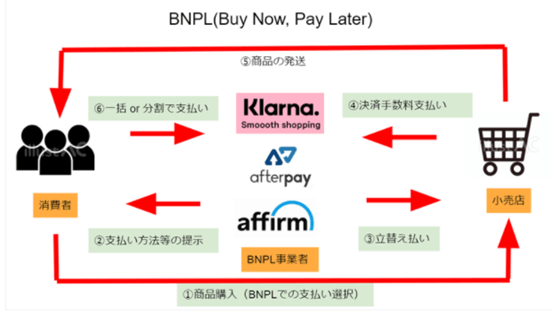

注目されるBNPL(Buy Now Pay Later)

https://note.com/taka_y/n/nb9aabb81d027

BNPLとは通常のモバイル決済とは異なり、支払いを後払いできるサービスで、BNPLによって、高額商品の分割払いも可能です。

BNPLは利用までのプロセスも容易であり、申し込みや審査といった煩雑な手続きも不要です。期限内に支払わなければ、高額な延滞料が請求されるケースがあると問題視している国もありますが、利便性の良さから東南アジアで今後さらに利用拡大が進むと予想されており、期待度も非常に高くなっています。

さいごに

東南アジア各国で実施されたアンケート調査によると、ほとんどの人が、新型コロナウイルス感染拡大をきっかけに流行したフィンテックサービスを今後も継続利用したいと回答しています。新興国では先進国と比較して、テクノロジーのもたらす影響が大きく、恩恵も受けやすいですが、新興国では、フィンテックや周辺領域のスタートアップが市場参入しにくい理由として、法律や規則の未整備部分が多いことが挙げられます。

しかし、上記に挙げたベトナムの事例のように、今までキャッシュレス化が浸透していなかった国でも少しずつ変化が見られます。今後はSDGsの項目にも含まれている「金融包摂(financial inclusion)」の目標の存在も手伝って、新興国においても金融の変化の波は勢いを増していくことでしょう。

https://xtech.nikkei.com/atcl/nxt/column/18/01113/021800017/?P=2

https://www.nikkei.com/article/DGXZQOGM272580X20C21A9000000/?unlock=1

https://media.dglab.com/2021/03/08-financial-inclusion-01/

https://www.jri.co.jp/page.jsp?id=35099

https://token-express.com/magazine/sdgs-credit-union-financial-inclusion/

http://www.world-economic-review.jp/impact/article1579.html

https://www.dir.co.jp/report/research/introduction/financial/sdgs/20190813_020959.html

https://www.orix.co.jp/grp/move_on/entry/2021/06/18/100000